Vous percevez des revenus locatifs de logements loués nus ? Vous ne savez pas comment déclarer les revenus fonciers ? Je vous explique tout ci-après, de façon simple.

Principe fiscal

Les revenus locatifs perçus de logements loués nus (c’est le locataire qui meuble le logement) sont fiscalisés dans la catégorie des revenus fonciers. Le principe fiscal est de déduire les charges engendrées par le logement du loyer perçu du locataire. Ainsi, le calcul de l’impôt se fait sur un loyer net de charges : charges d’exploitation et charges financières (si on a acheté le logement à crédit). Dans certains cas, les charges réelles sont faibles, ou on perçoit moins de 15 000 euros de loyers à l’année. Ici, il conviendra alors d’appliquer l’abattement de 30% proposé par le gouvernement. Ce ratio est supposé couvrir alors toutes les charges, et la déclaration se fait au micro-foncier. Sinon, si les charges sont supérieures à 30% du loyer perçu, ou dans certains cas particuliers, on peut déclarer au réel. Plus de détails sur le site service-public.fr

Déclaration forfaitaire des revenus fonciers

Si les revenus locatifs sont inférieurs à 15 000 € et que les charges réelles sont inférieures à 30% du loyers, le régime forfaitaire du micro-foncier s’applique automatiquement.

La déclaration fiscale se fait alors sur le formulaire 2042 dans la case 4BE.

Attention : avec ce régime, impossible de déduire des travaux. L’abattement de 30% est censé couvrir toutes les charges, quelque soit leur nature.

Déclaration au réel des revenus fonciers

Si vos revenus locatifs dépassent 15 000 euros, ou que cela ne soit pas le cas mais que vos charges réelles dépassent 30% des loyers, vous pouvez opter pour le régime réel. Dans ce cas, toutes les charges d’exploitation (gestion, assurances, charges de copropriété, travaux, taxe foncières, etc.) et financières (intérêts d’emprunt, assurance du prêt, frais de dossier et de garantie bancaire) se déduisent du loyer.

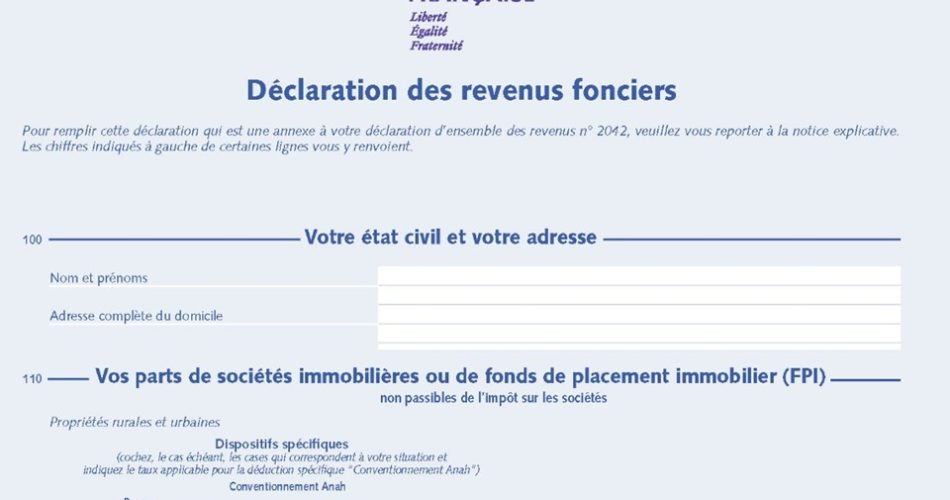

La déclaration fiscale se fait alors sur le formulaire 2044.

Attention : si vous optez pour le régime réel, vous êtes contraint de le conserver pendant 3 années minimum. Par ailleurs, il existe un autre formulaire, le 2044 spéciale, à utiliser pour les dispositif locatif à amortissement. Ou encore pour de la location dans le secteur social, voire pour la déclaration d’un monument historique.

Bon à savoir : le fisc fixe deux limites dans les déductions. On ne peut pas déduire plus de d’intérêts d’emprunt que de loyers. L’excédent est mis en réserve. On ne peut pas non plus imputer plus de 10 700 euros de charges d’exploitation de son revenu global. L’excédent est également mis en réserve. La réserve ainsi constituée peut s’imputer sur le revenu foncier positif des 10 années suivantes.

Déclaration des revenus de SCI ou parts de SCPI

Les revenus locatifs de locations nues provenant de parts sociales (SCI à l’impôt sur le revenu ou SCPI) se déclarent en première page du formulaire 2044. Les revenus de SCPI doivent se déclarer au réel. Sauf si vous déclarez par ailleurs d’autres revenus locatifs au micro-foncier, auquel cas vous pouvez les grouper.

Report dans le formulaire 2042

Pour le micro-foncier, c’est le loyer perçu qui se déclare en case 4BE du formulaire 2042. Le fisc appliquera alors l’abattement de 30%. Pour le régime réel, une fois le revenu foncier calculé, le résultat est reporté sur le formulaire 2042 dans le paragraphe 4 REVENUS FONCIERS. Suivant que le résultat soit positif (bénéfice foncier) ou négatif (déficit foncier), voire qu’il y ait des reports de déficit (provenant des intérêt d’emprunt ou d’un déficit supérieur à 10 700 euros), les cases 4BA à 4BD devront être complétées en conséquence.

La déclaration des revenus fonciers au réel fait régulièrement l’objet d’erreurs déclaratives. Faites appel à mon expertise pour déclarer correctement ! Et bénéficiez de toutes les déductions possibles sans rien oublier !